中粮地产(6.900,-0.30,-4.17%)继公布2017年报、重组预案和回复深交所问询,在停牌近9个月后迎来复牌。然而市场显然对公司披露的大悦城重组方案不满,中粮地产复牌跌停。

那么,究竟是什么原因让市场不看好这次资产注入?中粮地产这份400多页的《发行股份购买资产并募集配套资金暨关联交易预案》透露出的信息已经给出了答案,其实就是一个字——贵,中粮地产买大悦城的价格太贵了。

起底中粮“左手倒右手”的资产注入

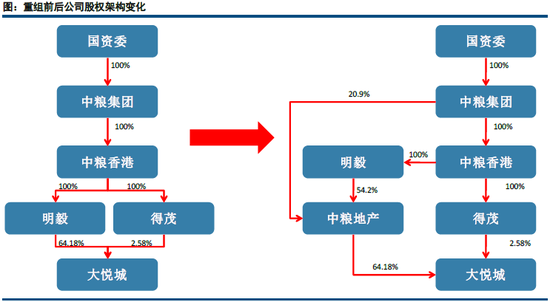

此次筹划的重组方案简单说就是,中粮地产通过非公开发行股份,向明毅收购其持有的大悦城资产。

从重组前后股权架构图中,我们能清晰看到,交易的双方中粮地产和明毅属于同一控制人,实际控制人均为国资委(中粮集团)。通过这次重组,相当于国资委旗下的中粮集团把左口袋(明毅)里的大悦城资产,放到了右口袋(中粮地产)里。

对于中粮集团来说这仅仅是左口袋到右口袋式的资产注入,但对于被注入方中粮地产来说事情并非想象的简单。对于中粮地产来说,注入的资产质量怎么样?以及这笔注入交易到底划不划算?值得投资者考究。

大悦城资产质量一般?变卖资产助扭亏

作为几乎和万达广场、万象城、银泰中心等齐名的商业综合体,大悦城名声在外。然而资产质量如何,要看其真实业绩的,在商业交易中是基于实在业绩而评估利弊。

根据这次发行预案显示,2017年归属大悦城股东的净利润为4.65亿元,而在一年前,该数据还为负值,为亏损1.5亿。

值得关注的是,大悦城被收购当年利润突然出现同比大增,这样的业绩异动不能不让人产生疑问,也引起了监管部门的关注。深交所在给中粮地产“关于重组的问询函”中,就对大悦城业绩变动的原因及合理性提出了质疑。

对此,中粮地产也给出了回复,称“由于标的公司(大悦城)业务调整,公开挂牌竞价转让所持南昌凯莱饭店、苏州凯莱大酒店有限公司全部股权,因而长期股权投资实现了约3.90亿的投资收益(计入非经常性损益)”。

从回复函中得知,大悦城净利骤增的原因是卖资产,其获得的3.9亿收入是当年盈利的重要原因,然而这个因素显然不具可持续性。

大悦城资产质量一般,那么注入价格是否具有吸引力呢?

估值超市值6成 “霸王条款”成溢价理由让人难以接受

回顾中粮地产重组预案里的交易细节可知该重组方案分为两个部分:发行股份收购资产,以及发行股份募集配套资金。

(1)收购资产。拟以6.89元/股的价格,向明毅发行21.4亿股,收购其持有的大悦城地产91.3亿股,占大悦城地产已发行普通股总股份64.2%,与A股不同,由于还有约10.95亿优先股的存在,因此占到总发行股份的59.6%,对价147.6亿。

(2)募集配套资金。拟向不超过10名特定投资者募集配套资金不超过24.3亿,且发行股份数量不超过3.6亿股,除相关费用外,全部用于中粮置地广场和杭州大悦城购物中心两个项目的建设。

新浪财经分析称,在收购资产部分,按作价147亿元占60%股权、以及现在1港币对0.8元人民币汇率估算,大悦城估值约300亿港币,而大悦城是在港股挂牌的上市公司,是有其公允价值的,截至前一个交易日(4月13日),港股上市公司大悦城地产市值为184亿港币,可知此次收购较市场溢价超6成。

如此高溢价做资产注入,依据是什么呢?

对此,中粮地产的解释为,中粮集团对大悦城地产投资的成本为港币1.74元/股,收购91亿股,对应标的资产价值相应为港币159.23亿元,而鉴于大悦城地产股价受到香港市场宏观市场波动、二级市场流动性等多方面因素影响,无法充分反映大悦城地产的实际价值,因此以历史投资成本价格为参考。

原来,中粮地产的意思是,股东中粮集团当初买大悦城成本就是1.74港币/股,虽然现在大悦城股价已经跌到了1.3港币/股,但原因是港股市场“低估”了大悦城的股价,因此收购定价还是要以我当初高价入股时的价格为准。

这样的资产质量、这样的注入价格、这样的定价依据,确实难以让市场接受。复牌首日,中粮地产遭资金抛售,似乎二级市场对此次重组的效果已经给出了答案。