4月下旬以来,资金面逐渐趋紧,货币市场资金价格逐步走高、波幅增大,与一季度以来流动性整体宽松环境下的走势显著不同,但是市场对流动性宽裕的预期似乎仍较为一致,那么流动性究竟是否与预期出现背离?资金价格为何重演去年行情?流动性紧张局面还会持续多久?本文将进行如下分析:

一、 流动性是否背离预期?

月末资金价格走高、波幅放大,流动性分层现象凸显。

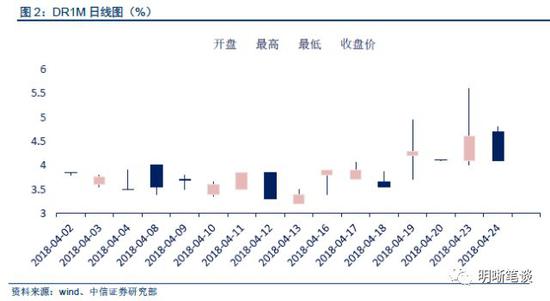

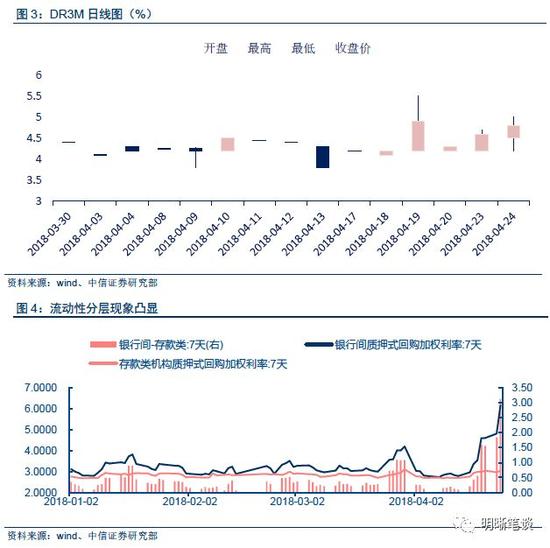

4月资金面整体呈现前松后紧格局,从银存间质押来看,4月16日之后DR001的加权均价从2.3%~2.5%区间上移至2.7%~2.9%区间;DR007加权均价在从2.7%中枢上升至2.9%中枢位置;DR1M均价月初两天较高在3.7%以上,之后回落到3.5%~3.6%区间内,19日之后再次走高至3.9%以上;DR3M加权均价没有明显的前低后高趋势,但在下旬波动幅度增大,4月19日达到5.5%高点。从结构来看,流动性分层凸显,7天银行间质押式回购加权利率从月初3%中枢水平上升至近期4.8%高点,而7天类机构质押式回购加权利率仅从2.7%中枢小幅上升至3%附近,银行间与存款类的差从0.1%上升至近期1.8%左右,流动性分层现象凸显。

流动性是否背离预期?

我们在3月底的报告中强调过,需要警惕4月可能出现的季节性流动性收紧现象,近期短期资金价格的显著升高,但是市场整体上仍认为今年流动性环境会较为充裕,对跨月后资金价格的回落也有较为一致的预期,这也是为什么隔夜、一周短期资金价格上升趋势较为明显,而1个月、3个月期长期资金价格波幅加大,中枢上移并不是特别明显的原因,所以我们认为,当前资金价格走高主要原因是短期资金较为缺乏带来的月末效应,导致流动性显示初阶段性较紧的现象。

二、资金价格为何重演去年行情?

前期流动性宽松环境孕育加杠杆,短期资金需求增加。

需求方面,一季度以来流动性的持续宽松孕育了机构的加杠杆行为,中债登和上清所数据显示,3月广义基金增持5846亿至17.48万亿,环比增加3272亿,净增量创7个月新高;银行理财、广义基金、外资行杠杆率分别上升18.1%、5.7%和5.2%个百分点,达17年以来新高。机构的加杠杆行为增加了对短期资金的需求,一方面,4月以来短期资金价格持续走低,加之海外市场波动导致市场风险偏好下降,资金集中于债券市场;另一方面,由于对降准资金释放后流动性大概率回归稳定的预期,机构继续融入短期资金以维持当前杠杆水平,使得目前短期资金需求较高。

公开市场操作释放短期资金或与4月财政存款吸收流动性相抵消。

供给方面,2018年1-3月,央行公开市场操作净投放分别为-6815亿元、4895亿元、-3725亿元,第一季度合计净回笼5645亿元,本月截至4月24日,公开市场操作净投放3900亿资金,相较前3个月,本月通过公开市场投放的流动性量更大。值得注意的是,今年1-3月财政性存款环比变化分别为9810.01亿元、-5287.11亿元、-4802.70亿元,之前年份2月财政存款多为回流,而今年2月财政性存款大幅下降,并在3月常规财政存款投放月持续进行了释放,我们认为4月为财政存款将大概率回归常态而回收,4月公开市场操作释放短期资金或与财政存款吸收流动性相抵消,从这两方面看流动性的供给无明显增加。

此外,降准长期资金未投放,公开市场地量操作。

在4月17日央行宣布降准后,当日偿还MLF约9000亿元,同时释放增量资金约4000亿元,大部分增量资金将释放给城商行和非县域农商行市场,此后资金价格走高的现象有所缓解但没有显著下降,流动性分层也暂未得到缓解,主要是因为降准的资金还未释放到市场需等到4月25日,而这段时间由于将有长期资金投放市场,公开市场操作的投放量较为谨慎,导致这段时间资金面紧张的现象没有得到缓解。

三、流动性紧张局面还会持续多久?

短期来看,4月25日降准资金的释放将对市场流动性带来缓解,但月末效应仍将产生一定影响。

4月25日,将偿还MLF约9000亿元,同时释放增量资金约4000亿元,预计将一共向市场投放1.3万亿元流动性,就短期而言,降准资金的释放主要缓解了资金供给层面的压力,一方面对当前机构较高地资金需求而推升的价格带来边际缓解作用,另一方面,对本月财政存款的回收和月末缴税进行对冲,利于月末流动性和资金面的平稳度过。此外,通过下调部分金融机构存准率置换中期借贷便利,能够将借款银行质押的利率债和高等级信用债释放出来,以提高银行间流动性水平。但从去年和今年以来月末的流动性情况来看,即使当月流动性供给较为充裕,也难免月末资金价格惯性走高的现象,预计4月剩下的4个工作日资金价格仍会有一定波动。

中长期来看,相较短期资金投放,此次降准对全市场流动性的改善作用更为持久。

长期来看,通过公开市场操作或者财政投放对市场流动性的影响远不及降准所生产的,一是因为公开市场操作和财政投放期限较短,影响时间有限;二是其只影响了货币供应量两大因素之一基数货币,影响力度有限。相比之下,降准对全市场流动性的影响作用更为持久,增加基础货币供给的同时提高了货币乘数,具有全面提高银行间流动性水平的作用,缓解流动性分层现象。从市场资金价格也可以看出,近期隔夜、1周等短期资金具有明显的上升趋势,但是1个月、3个月期的长期资金多为波幅增大下中枢小幅抬升,可见市场对流动性的担忧更多是短期的,长期内对流动性缓解改善的预期仍较为一致。

债市策略

综合来看,我们认为今年的整体流动性环境总体偏松,十年期国债收益率区间将在3.4%~3.6%区间。

近期资金价格走高、波幅走阔,流动性分层现象凸显,资金面似乎重演去年3月的行情,我们认为导致近期资金价格走高的因素主要有以下几个方面,需求方面,一季度以来流动性的持续宽松孕育了机构的加杠杆行为,对资金仅阶段性收紧的预期增加了对短期资金的需求;供给方面,4月公开市场操作释放短期资金或与财政存款吸收流动性相抵消,流动性的供给无明显增加,而降准的长期资金暂未投放,公开市场地量操作也使得流动性阶段性紧张的现象进一步凸显,短期资金价格维持高位。对于接下来流动性的情况,我们认为短期内4月25日降准资金的释放将对市场流动性带来缓解,但月末效应或仍将产生一定影响;中长期来看,此次降准对全面提高银行间流动性水平的的作用将更为持久,流动性分层现象也将进一步缓解,