2018年3月12日,宁德时代更新了首次公开发行股票说明书,公司拟发行2.17亿股股份,占总股本的10%,募资金额为131.2亿元。

据此推算,宁德时代IPO估值超过1300亿元。按惯例上市当天涨44%,市值超过1800亿。再享受若干个涨停板,市值将突破3000亿,成为创业板之最。

煞风景的是,就在宁德时代即将IPO之时,全球动力电池销量排名第四的沃特玛的母公司坚瑞沃能(3.810,-0.07,-1.80%)(300116.SZ)因债务违约,21个银行账户被冻结。董事长郭鸿宝亦因质押股票有可能违约面临失去实际控制人地位的风险。

宁德时代凭什么迅速成为创业板之王?是否面临与沃特玛同样的风险?

凭新能源概念和硬邦邦的业绩“封王”

2017年全球新能源车销量162.1万辆,中国占比达48%。预计2022年,全球新能源车总销量达600万辆,如中国占一半的话,中国新能源(6.040,-0.05,-0.82%)车销量将达300万辆。未来五年平均复合增长率为31%。

2017年,全球汽车动力锂电池产量69GWh,中国44.5GWh、占比占比64.5%。预计2022年,动力锂电池需求超过325GWh,假如中国占六成,动力电池销量将达195GWh。未来五年平均复合增长率为34.4%。

预计燃油汽车“大限”在2050年前后。听起来似乎遥远,但对沧海桑田的变迁来讲只是弹指一挥间。

2017年,中国汽车销量逾2900万。想想30年后每年要卖3000万辆电动车,2017只有78万辆,天花板很高、很远。

首先是因为新能源汽车有广阔的前景。

宁德时代成为创业板市值最高的个股,

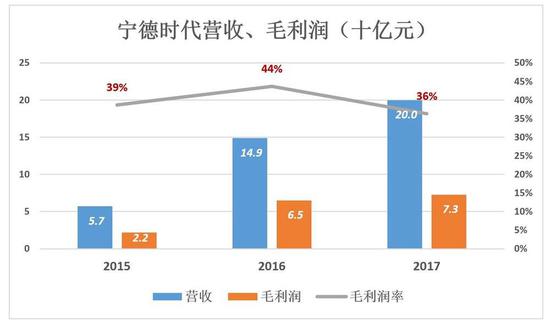

通常情况下,潜力股与绩优股不可兼得:赚大钱的企业看似没多少成长空间,前途无量的企业眼下利润少得可怜。宁德时代难能可贵之处在于不是光有概念,还真金白银地获得200亿销售收入,毛利润率、净利润率分别达到36%和21%。

1)神奇的“冷启动”

曾毓群出生于1968年,中科院物理所博士。1999年与梁少康、陈棠华等人组建了新能源科技公司。

2011年12月,曾毓群二次创业,与黄世霖等人创立宁德时代新能源科技有限公司,注册资本100万元,次年10月增资到2亿元。

2013年起,成立不满两年的宁德时代先后参与承担了来自发改委、科技部、工信部、财政部的7项国家级科研项目,包括锂离子动力电池技术开发、锂离子动力电池数字化车间建设、1.8亿Wh锂离子动力产装备示范、新一代锂离子动力电池产业化技术开发等项目。

宁德时代的政府公关能力令人印象深刻。

越过无数科研院所和央企,新兴民营企业在短时间内拿到多项国家级科研项目,

凭着与拿下国家级项目“一脉相承”的能力,宁德时代先后斩获宇通集团、上汽集团(32.750,0.82,2.57%)、北汽集团、吉利集团、福汽集团、中车集团、东风集团、长安集团的动力电池订单。

众所周知,特斯拉用的是松下电池、比亚迪(49.250,-3.71,-7.01%)自己研发动力电池。按理说,宁德时代技术再牛也要经过相当数量的用户验证,这需要时间。但上汽、北汽、东风、长安们毅然决然地选择一家刚刚成立的公司提供电动汽车核心部件。

宁德抓住了时代机遇。

除了公关能力,宁德时代能够“冷启动”是因为众多汽车厂商争相推出电动车,但日本电池太贵,国产货相对便宜但产能不足,加之比亚迪只给自家电动车配套。于是,

2)有技术含量但并非神乎其技

宁德时代主要产品是动力电池,工艺并不复杂:把浆料分别涂覆在铝箔和铜箔表面做正负极;用隔膜将极片分隔,卷绕成卷芯;经过测试、焊接、包聚酯薄膜后,装入金属外壳制成电芯;再将电芯组成模组、模组制成电池包。

制造动力电池的所有材料都是外购的。2017年,宁德时代从五大供应商采购金额达33.7亿。

五大供应商中,深圳科达利(44.200,-3.30,-6.95%)提供铝制电池外壳、格格林美(6.720,0.04,0.60%)提供四氧化三钴等原料、振华新材提供正极材料、Glencore International AG提供另一种正极材料(粗制氢氧化钴)、无锡先导提供圈绕机和分条机。

此外,宁波杉杉提供石墨(负极材料)、张家港市国泰华荣提供电解液、青海泰丰先行提供磷酸铁锂。

芯片工艺已进入纳米级,接近分子大小,动力电池制造工艺总体上算是毫米级。最精密的环节是涂布,精度达到微米级

中兴被“断粮”让国人意识到中国制造的短板。,对电池性能和安全性至关重要,宁德时代有25台“涂膜机”(均价1744万元/台),此外还有十项实用新型专利(如“涂布机构”“涂布烘箱”“涂布装置”等)。

总之,宁德时代动力电池生产有一定技术含量但并没有达到神乎其技的地步。

3)高增长期已过利润尚可

2017年,宁德时代营收接近200亿,同比增长34.4%,远远不及2016年的161%,亦低于2017年中国新能源车(53.3%)的增速。

尽管宁德时代席卷动力电池市场的风头已经过去并且份额正在下降,但仍然保持了比较高的毛利润率。2017年毛利润73亿,毛利润率高达36%,但毛利润同比增幅仅为11.6%。

从净利润、净利润率及经营活动现金流入净额看,宁德时代无疑是绩优股。2017年净利润率、经营活动现金流入净额分别为43亿和23亿,净利润率21.4%。

宁德时代的高估值显然与新能源概念有关,但硬邦邦的业绩才是关键。

乐视网(4.680,0.09,1.96%)在创业板“封王”时靠财技勉强实现了几个亿的“盈利”,宁德时代净利润高达43亿。

新能源车在中国发展态势

1)补贴“退坡”是井喷的前兆

进入2018年,“新能源概念”在A股市场走势疲软,在一定程度上给宁德时代IPO蒙上了阴影。

2018年2月12起实施的新政,补贴力度大幅降低,但并非“一刀切”。

例如,对续航里程150~200公里的纯电动车型补贴降幅达58.33%,对续航里程300~400公里车型的补贴反而提高了2.27%,对续航400公里以上车型补贴提高幅度达13.64%。

另外,插电混动乘用车定额补贴由2.4 万元/辆调整为2.2 万元/辆,补贴下调幅度仅为8.33%。

一是会扭曲“价格信号”,妨碍市场发育,

新能源车补贴在这个关口“退坡”,说明国家认为有优秀企业具备足够市场竞争力、公众认识已超越“阈值”,再对购买进行大额补贴,好比滴滴曾同时补贴司机和用户,制造“虚假繁荣”,补贴一撤,许多分司机不想开了,相当一部分用户坐不起了;,让跟本没有资格的玩家靠补贴甚至骗补生存。

从2018 年起将新能源汽车地方购置补贴资金逐渐转为支持充电基础设施建设和运营、使用和运营等环节

,例如在停车费、过路费、充电等方面让新能源车主享受实惠。

新能源车补贴“退坡”对头部企业的负面影响是短暂的,随着“劣币”被淘汰,市场秩序改善,消费者购买、使用积极性提高,电动车“井喷”即将到来。

2)似曾相认的中国制造

全球十大动力电池供应商有七家是中国公司,十大芯片供应商则完全没有中国企业的身影。

2017年,全球汽车动力锂电池产量69GWh,中国公司贡献44.5GWh,占比64.5%。

在国际上,动力电池领域非中国玩家主要来自日韩,排名靠前的有松下、LG化学、三星SDI等。

“中国人生产什么,什么就便宜;中国人购买什么,什么就贵”是这个世界的“铁律”

。动力电池也不例外。随着中国企业产能逐渐释放,动力电池供不应求的局面发生变化,加之政府补贴“退坡”的影响,整个行业已经走上量增价跌的轨道。宁德时代招股文件显示,近三年电池系统销售均价分别为2.28 元/Wh、2.06 元/Wh 和1.41 元/Wh。

新能源车动力电池主要产自中国,这是国际分工的体现。从冰箱、彩电、笔记本电脑到钢材、水泥、太阳能(5.080,-0.01,-0.20%)电池,“中国制造”都冠绝世界,单纯沾沾自喜是危险的。

3) 沃特玛为何折戟

沃特玛成立于2002年,与比亚迪、宁德时代一样主攻磷酸铁锂动力电池。2016年2月被上市公司坚瑞沃能以52亿对价全资收购。

沃特玛创始人李瑶承诺,2016、2017、2018三年财年净利润分别不低于4亿、9.1亿和15.2亿。

根据4月27日披露的年报,2017年坚瑞沃能营收96.6亿,亏损达36.8亿,李瑶没有完成承诺。更危险的是,营收增长153%,应收账款却增长177%,原因是下游客户资金紧张。这与政府减少补贴,逼“小作坊”式新能源车玩家退出市场有关。

电池卖出去,钱收不回来,2017年经营活动产生现金净流量为负20亿,公司债台高筑,主要负债达221.3亿,为净资产的5.4倍。

4月2日,坚瑞沃能发布公告称名下的13个银行账户被武汉中级人民法院冻结,合计冻结金额为6332万元。10天后又有8个账户被冻结。

4月24日,坚瑞沃能发布公告称实际控制人郭鸿宝及一致行动人士将名下99.03%股票质押,已面临违约。

据悉,因无法偿还供应商欠款及银行等金融机构的借款而爆发债务危机,截止 2018年3月底, 公司开工率大约20%。

目前坚瑞沃能正致力于通过资产重组并引进战略投资人来度过债务危机。

想当初无锡尚德、江西赛维、保定英利也无限风光过。

沃特玛是可以与宁德时代比肩的动力电池生产商,2017年营收接近宁德时代的50%。尽管宁德时代2017年经营活动现金流是正23亿,但与沃特玛的风险并未绝缘。