西凤酒,始于殷商,盛于唐宋,距今已有2600多年的历史。史载此酒在唐代即以“醇香典雅、甘润挺爽、诸味协调、尾净悠长”列为珍品。苏轼任职凤翔时,酷爱此酒,曾用“花开酒美曷不醉,来看南山冷翠微”的佳句来盛赞西凤美酒。

近日,急欲上市的西凤酒又一次更新了招股说明书。

在其招股说明书上,西凤酒多次提到自己曾引以为傲的光辉战绩:1952年首届全国评酒会西凤酒与茅台、汾酒、泸州老窖一起荣获首届国家级名酒称号,称“四大名酒”。

但如今,从西凤酒的招股书来看,表现并非惊喜,更多的是惊讶。英雄已不复当年,昔日的队友茅台、汾酒、泸州老窖早已上市,赚的盆满钵满。而西凤酒自2016年提交上市申请后,却依然苦苦挣扎在上市边缘,无奈地在“一眼望不到头”的IPO大军中继续排队。

迄今为止,茅台总市值8649亿元,汾酒505亿元,泸州老窖928亿元。

是什么让西凤酒失去往日雄风?

西凤酒的品牌之殇

1.

翻阅西凤酒的招股说明书发现,造成其尴尬现状的原因,很大程度上来自于自己的不争气。

最明显的问题,是西凤酒对基酒外采的长期依赖。基酒又称基础酒,是指没有进行过任何勾兑的原始酒液,为半成品酒。

一般情况下,基酒要储藏若干年(茅台为5年),待有害物质挥发之后,才能拿来勾兑成品酒。因此,基酒的产能和质量也就成了各大酒厂兴衰的关键之一。

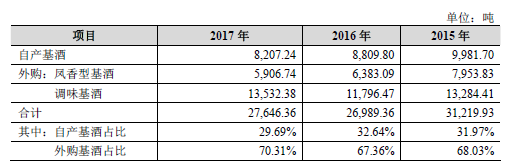

2015年至2017年,西凤酒外购基酒数量分别为21238.24吨,18179.56吨和19439.12吨,外购基酒占比分别为68.03%,67.36%和70.31%。

外购基酒占比颇大,自然也给西凤酒增加了一道风险。无论是外购基酒品质把控,还是上游采购价格的波动等,随便一处崩塌,便会对西凤酒造成毁灭性的打击。

倘若将自产看作“正宗”,外购则为“伪正宗”。一般情况下,按照消费心理,消费者更愿意消费“正宗”,而对“伪正宗”存疑。有时,品牌信仰崩塌往往是最致命的。

纵观茅台、汾酒、泸州老窖,基酒基本上都为自给自足。

尽管西凤酒一再强调公司外购基酒采购数量呈下降趋势,但从西凤酒披露的募集资金项目中看到,其产能设计依旧不变,若资金到位也很难解决实际问题。因此,短期内西凤酒依然无法摆脱对外购基酒的依赖。

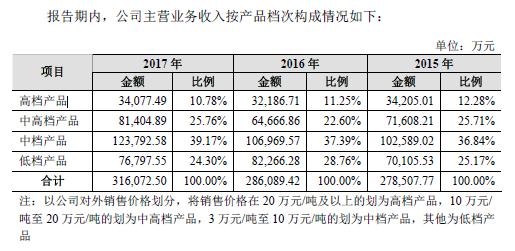

除了基酒带来的品牌影响外,高档酒比重逐年降低也拉低了西凤酒的品牌影响力。

2015年至2017年,西凤酒的高档产品所占比重分别为12.28%、11.25%、10.78%,比重逐年降低,说明西凤酒的品牌溢价能力在衰退。

与之相比的是,茅台2017年茅台酒占比90%;泸州老窖2016年高档酒类占比33.85%,2017年提升至44.72%;汾酒未单独披露高价白酒,但2017年中高价白酒占比约为62%,营收比上年增加了33.24%。

老队友们纷纷在高档白酒上取得了喜人的成绩,“无情地”将西凤酒甩在了后面。

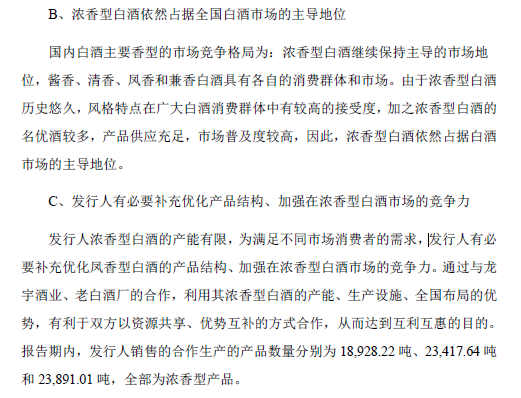

品牌竞争力减弱的另外一个原因来自西凤酒的合作生产。作为凤香型白酒的典型代表,西凤酒也对浓香型白酒市场有着浓厚的兴趣。

可惜浓香型不是自己的专长,自产的销量少的可怜。于是,西凤酒联合成都的龙宇酒业与哈尔滨的老白酒厂两个小厂,合作生产浓香型白酒,定位为中低档酒。

“吃着碗里的,望着锅里的”。即便西凤酒有意在浓香型白酒市场“杀出一片天”,但从结果来看,西凤酒80%以上的销量来自合作生产,即贴牌生产。

西凤酒也在招股书中承认,这样的做法带来的风险,一方面来自对产品质量的控制,另一方面有可能会导致“西凤”品牌美誉度及消费者信心受损。

2.

名酒之所以称之为“名酒”,是因为其名“名扬内外”,销售上,更是不单单局限于某一区域。

茅台自不用说,销售范围覆盖全国各地,只有能不能买到的问题(排队抢购),没有能不能买到的问题(销售范围极广)。2017年茅台国内市场营收559亿元,国外市场也有22.7亿元。

汾酒在省外的销售比重也较大。2017年省内营收35.7亿元,省外营收24.1亿元,省外约占主营业务的40.3%。

泸州老窖虽未披露省内的具体营收,但从其销售的地区结构上,涉及到本省的西南地区占比38.18%,华北、华中、其他地区销售比例总计为61.82%,能看出省外的销售比重还是非常大的。另外,泸州老窖2017年财报中也有提到,其海外市场已覆盖至44个国家和地区。

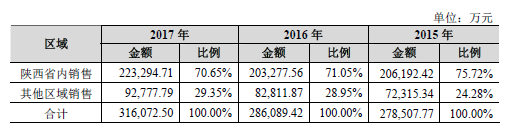

回头再来看西凤酒,2015年至2017年,西凤酒的陕西省内销售比例分别为75.72%、71.05%、70.65%。

这种对本土市场的依赖,虽逐年呈下降趋势,但短期来看,很难完全扭转局势。至于西凤酒涉及的进出口业务,招股书中也只是简单提了几句,传统白酒有望拓展海外市场。现阶段的海外营收要么少得可怜,要么没有。

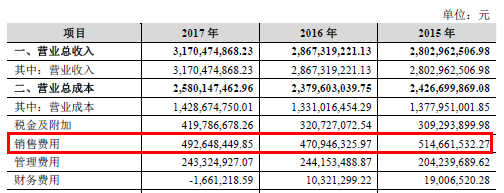

西凤酒的品牌知名度下降,除了以上所分析的,还因为其销售费用的整体下降趋势。2014年至2017年,西凤酒的销售费用分别为7.9亿元、5.15亿元、4.71亿元、4.93亿元,占总营收的比重分别为24%、18.36%、16.42%、15.6%。总体来看,西凤酒的销售费用呈下降趋势。

销售费用中,西凤酒的市场推广、广告宣传费等品牌建设的费用也在逐年下降。

猫妹推测原因有二:一是因为品牌建设未能有效拉动营收增长,而被迫削减销售费用所致;二是由于上市所迫,品牌建设更容易“开源节流”,亮化财报。

各方原因紧逼,西凤酒上市迫在眉睫

1.

西凤酒的控股股东为西凤集团,占其发行前股本总额的44.03%。西凤酒股份的实际控制人为宝鸡市国资委,宝鸡市国资委直接持有西凤集团100%的股份。

西凤集团除了西凤酒这一个子公司外,还控制着三秦包装材料、宝鸡西凤大酒店、陕西省西凤纸箱厂、西凤置业、西凤贸易、陕西省西凤酒厂销售公司、西凤投资、陕西西凤文化创意发展有限公司、陕西凤香酒类检测有限公司、陕西西凤实业发展有限公司十家子公司。

猫妹做了一张表格,分别为各子公司2017年主要业绩。

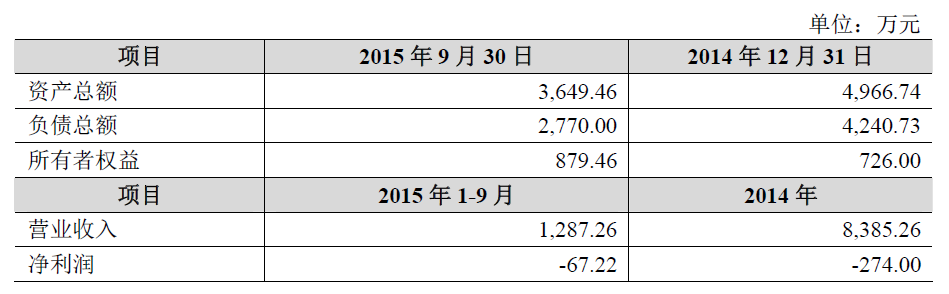

看完这十家子公司的业绩情况,就能明白西凤酒急于上市的原因了。绝大多数子公司业绩要么为零,要么亏损,“死的死伤的伤”。唯独西凤贸易显得颇为亮眼,而再去翻其以往的业绩记录发现,西凤贸易2014年营收8385.26万元,亏损274万元;2015年1-9月,营收1287.26万元,亏损67.22亿元;2016年营收7104.62万元,亏损132.86万元。

由此可见,西凤贸易之前的业绩并不乐观,其余子公司,除西凤酒外,一片衰败。西凤集团多么渴望西凤酒上市,也在情理之中了。

2.

西凤酒曾于2016年3月向证监会递交招股说明书,一年多后,2017年8月2日,西凤酒的招股书在证监会网站预披露更新,但不久之后悄然消失。

西凤酒此前的招股说明书显示,其前30大股东中有5位为西凤酒经销商或经销商实际控制人。

而在最新的招股书中,明显的几处经销商股东却不存在了。

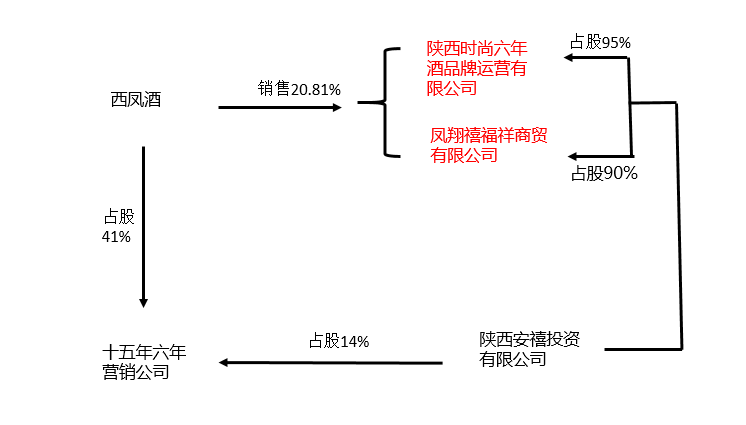

依猫妹看来,这种合作方式只是换了一种形式。猫妹发现,在西凤酒的前五大客户中,占比20.81%的最大客户为凤翔禧福祥商贸有限公司与陕西时尚六年酒品牌运营有限公司。

而这两家公司的最大股东为陕西安禧投资有限公司,对其占比分别为90%与95%。与此同时,陕西安禧投资有限公司又持有十五年六年营销公司14%的股份。但十五年六年营销公司却又是西凤酒的子公司,对其持股41%。

凤翔禧福祥商贸有限公司、陕西时尚六年酒品牌运营有限公、陕西安禧投资有限公司的实际控制人均为王延安。此外,王延安还对十五年六年营销公司、西凤酒间接控股。

也就是说,西凤酒与其最大客户存在关联交易。而这一部分并未在招股书的关联交易细则中披露,也并未在其他明细里有解释说明。

尽管经销商持股的历史由来已久,经销商与厂商容易形成利益共同体,共进退,能提升经销商品牌的忠诚度,降低经销商管理成本,减少库存压力等。五粮液、泸州老窖、衡水老白干、格力电器、老板电器、华帝股份、索菲亚等也都有计划实施过经销商持股的经历。

但如此之高的关联交易占比,势必会影响利润的“真实性”,使得关联交易价格的公允性难以判断,并且还会对公司的利润对关联方是否存在重大依赖,或是否构成涉嫌利益输送等问题产生疑问。