资本市场中,上市公司如果能够和相关行业的巨头签订战略协议,往往会让市场对公司产生遐想。如果巨头再砸下真金白银,成为上市公司的主要股东,更可以提升上市公司股东信心,坐等业绩的连年增长。

上市公司董事,根据公司法第六章的规定,是指由公司股东大会或职工民主选举产生的具有实际权力和权威的管理公司事务的人员。

对于大部分A股上市公司来说,董事的存在感普遍不高,他们领着丰厚的薪水,每次在开董事会的时候只管举手赞成实控人和CEO的决策,经常忘记他们是被股东而不是公司选举出来的管理人员。

当然了,如果真不举手,下次开会估计也就没机会懂事了。

本文要介绍的贝因美(002570.SZ),曾经作为中国本土奶粉的第一品牌,于2015年受到全国奶制品巨头新西兰恒天然集团的青睐,后者以要约收购的方式获得了贝因美近20%的股权,成为公司第二大股东。

令人遗憾的是,贝因美没能因为战略伙伴的入股加盟而提升业绩,反倒是因为经营不善,2016年和2017年连续2个财年归属母公司股东净利润为负而披星带帽。

一、往期回顾:贝因美之陨落

2015年,新西兰乳业巨头恒天然要约收购贝因美18.82%的股份,但是风云君经过仔细分析贝因美2016年年报,发现贝因美存在经营不善的情况。我们在《大败局:“国产奶粉第一品牌”贝因美陨落记》中指出贝因美经营不善存在以下问题:

1、频繁换帅

贝因美的实际控制人谢宏在公司上市三个月就因个人健康原因辞去了董事长职务,其后公司历经朱德宇、黄小强、王振泰三位职业经理人打理,其经营发展战略也随着领导的变化而变化。

2、渠道问题

贝因美曾在2013年前后,为了保营收(2013年贝因美取得61亿元营收,为历史最大值),对渠道商的审查力度开始减弱。贝因美只关心渠道商的进货金额,不关注渠道商的营业面积,也不管渠道商是否还卖其他竞品。

从短期看,贝因美的营收确实有所增加,但是其带来的危害则需要长期慢慢消化,本文后面将结合最新信息对此进一步分析。

3、价格战

中国奶粉市场的价格战在2015年前后全面打响,价格战是所有企业都不想看到的,但是当市场上开始打价格战的时候,大部分企业其实也已别无选择。

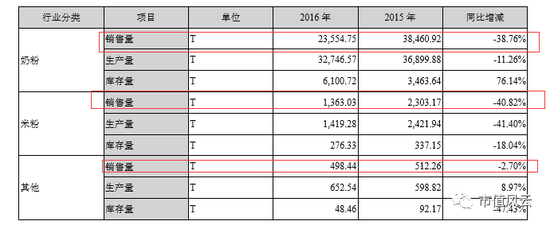

在价格战的压力下,贝因美2016年销售费用率高达62.13%,2017年高达56.57%。对于这种日常消费品来说,销售费用率这么高是很难盈利的。

二、大败局:业绩预告节节败退

2017年10月27日贝因美发布的三季报时,预计全年归母净利润的区间为亏损3.5亿元-亏损5亿元。结合上一财年贝因美亏损7.8亿元,所以2017年年报披露后,贝因美被带帽已经成为大概率事件。

但是令人没有想到的是,2018年1月21日贝因美发布业绩修正预告,业绩修正预告显示,归母净利润的区间为亏损8亿元-10亿元,亏损额超过上年同期的7.8亿元。真是长江后浪催前浪,一浪更比一浪高。

2018年4月25日,贝因美终于发布2017年年报,经过审计师审计的年报显示,2017年贝因美实现营业收入26.6亿元,实现归母净利润-10.57亿元,超出修正公告的亏损上限10亿元,成功做到业绩修正预告脱靶。

连续2年亏损后,贝因美也披星戴帽,改名为*ST因美(4.920,-0.02,-0.40%)。

本部分风云君带领大家从历史的角度看一下贝因美的经营业绩,后面我们会讲贝因美不断修正业绩的原因,到底是哪些资产或者是利润表的哪些部分总让上市公司的财务部门估计不准,需要审计师帮忙斧正。

贝因美2011年登陆A股市场,刚登陆A股市场的时候,受益于置身“三鹿危机奶粉事件”事外,成为了国人相信的品牌,得以快速发展。在2013年之前销售额是上升的,净利润也是上升的。

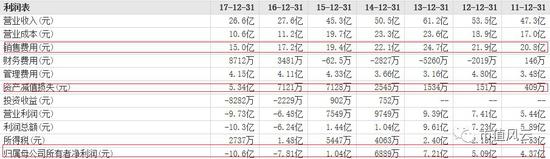

2013-2015年这一时期,贝因美算是勉强度日的时期,受到外资品牌的冲击,以及乳企价格战影响,贝因美的营业收入开始逐渐下滑。而2016-2017年对于贝因美来说是惨淡的两年。从以下几点可以看出:

1、2016年贝因美营业收入从45亿暴跌到27亿,下滑4成。2017年该值不仅没回升,还继续下降到26.6亿。

2、从销售费用率方面,2015年销售额是45亿的时候,销售费用是20亿左右,而到了2017年,销售额下滑了4成,销售费用仅从20个亿下降到15个亿,下滑幅度不到25%,相比于大幅下滑的奶粉销量,贝因美的促销费用远没有销量下滑的快。

从上面两张图可以看出,贝因美销售额的下降,不仅是降价的问题,其销售数量也快速下降,销售费用下降速度远低于销售数量下降速度,换句话说,贝因美目前出现了在促销的状态下卖不出去奶粉的尴尬局面。

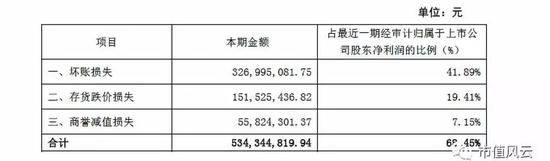

3、2017财年贝因美利润表上金光闪闪的有着5.34亿的资产减值损失,不仅比前几年的总和还要多,而且仅就这一项费用,就超过了2012年全年的净利润。

4、贝因美2011年-2015年盈利,共计盈利17.33亿元,而2016-2017两年就亏损了18.41亿元。贝因美成功的用了2年的时间亏掉了上市以来赚取的全部利润。

三、连环局:恒天然折戟大中华

新西兰乳业巨头恒天然集团曾想借助贝因美开拓中国市场,但是从结果看,贝因美反而成了恒天然的大麻烦。

2018年3月22日,恒天然发布2018半年报显示(风云君注:国外上市公司的财年并不一定是按照1月1日-12月31日为一个财年),截止1月31日,恒天然税后亏损达3.48亿新元(约合15.83亿元RMB),同比减少183%。

而造成恒天然乳业业绩大幅下滑的原因,主要跟两笔非经常性的损失有关。其中一笔非经常性损失是向达能(风云君注:总部位于巴黎的食品巨头)一次性赔偿了1.83亿新元(约合8.32亿元RMB);另一项非经常性损失就是减计了4.05亿新元(约合18.55亿元RMB)的贝因美投资损失。

从上述数据可以看出,恒天然当初如果没有投资贝因美的话,现在可能还处于微盈利状态,恒天然对贝因美近20%股权的收购成了最大的败笔。

就在同日,恒天然集团首席执行官施牧德辞去CEO职务。

尽管恒天然曾表态施牧德的辞职是因为任期已到,但是恒天然自从投资贝因美以来,三年来共为贝因美投资减计近20亿元的利润。施牧德在恒天然因投资贝因美而由盈转亏的当口辞任,不得不让人想到是引咎离职。

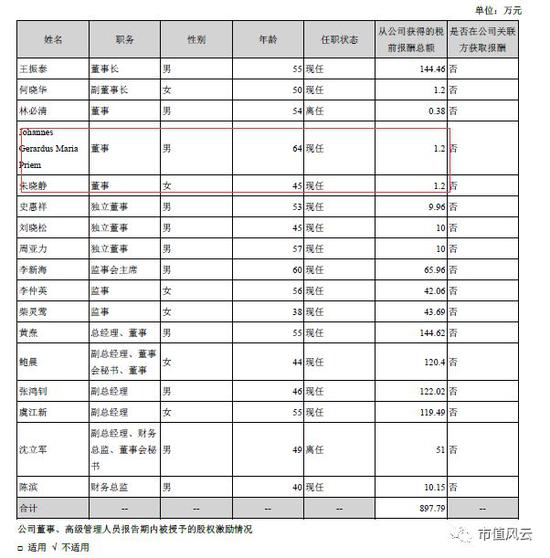

我们在开头部分曾经说,A股上市公司的董事是非常好当的,拿着上市公司给的高额薪酬,做着支持公司实控人或者CEO的活,有时候你很难分辨他们是为投资者(股东)负责的还是为公司实控人干活的。

恒天然毕竟还是很专业的,成为第二大股东后,在贝因美的董事会安插了两位自己人,一位叫做Johannes Gerardus Maria Priem,另一位叫做朱晓静。

从贝因美2017年年报可以看出来,这两位董事在上市公司领取的薪酬只是象征性的,他们更多的收入来自于恒天然集团。其中Priem现任恒天然集团董事兼总裁办资深顾问,朱晓静则为恒天然集团大中华区总裁。

当董事们在上市公司领取的薪酬只是象征性的时候,他们在开董事会的时候,就不再是老好人了。Priem和朱晓静不仅在董事会上数次投反对票,还在贝因美发布业绩修正预告的时候率先表示无法表示该业绩预告是真实的。

从双方所派董事的表决情况来看,我们知道董事所站的角度不同会影响董事们的抉择。

四、业绩脱靶:财务内控均存问题

本部分将解决上文提到的几个问题,贝因美2017Q3的时候为什么大幅低估了亏损额度,多达5.34亿元的资产减值损失是偶发事件还是无奈下的一次性计提?我们在本文开头部分所说的渠道问题只停留在定性分析的角度,我们能否从公开资料中可以对其量化分析?

按照贝因美业绩预告修正公告所说,贝因美业绩向下修正主要是因为四方面原因,首先是因为市场竞争激烈,销售未达预期;其次是因为子公司的一份合同变为亏损合同,减少了公司利润;再次因为压货,一些存货被核销;最后应收账款回款未达预期,坏账准备增加。

我们知道,贝因美2017Q3的时候,预计亏损额是3.5亿元-5亿元,我们又知道贝因美2017年报披露的资产减值损失高达5.34亿元,比历史平均水平多了5亿元。所以从数字上看,贝因美2017Q3严重低估了资产减值损失是三季报业绩预告脱靶的主要原因。

这些资产减值损失由3部分构成,其中以应收账款为代表的坏账损失高达3.26亿元,存货跌价损失高达1.51亿元而商誉减值损失为5600万元。其中应收账款和存货为主要问题所在。

风云君在这里仍然要给4位合计领取薪酬13.6万元的董事们点赞,正是他们的勤勉尽责和审计师的严格把关,才能让投资者看到更加符合实际经营情况的报表,并发现了贝因美的内控缺陷。

1、应收账款&渠道部分

风云君分析2016年年报的时候,曾指出过贝因美的渠道问题,当时我们只能够通过3张报表和管理层的讨论分析管中窥豹。根据目前的公开资料,我们可以从定量上判断,贝因美当初铺渠道实在铺的太过泛滥,对客户的资质缺乏甄别。

根据2017年末应收账款余额、账龄和客户数量分布图,我们发现贝因美很早就存在应收账款回收不利的问题。

贝因美为客户的授信期限一般为不超过6个月,但是贝因美存在着大量的账龄超过1年的应收账款。

贝因美在2018年1月的时候曾经按照账龄法推算坏账准备,但是经过天健会计事务所向客户发函证发现有些客户已经处于非持续经营状态。

贝因美根据实际情况,将客户分为非持续经营客户、正常经营客户、和持续经营能力渐弱的客户,并对非持续经营客户和持续经营能力渐弱的客户单独计提坏账准备。

不加选择地乱铺渠道,一方面的危害我们在上篇报道中已经有所提及,就是渠道商可能一方面卖贝因美一方面卖竞品,这样会影响贝因美的品牌和销售。

另一方面的危害终于在2017年年报中爆发了出来,由于在打价格战的过程中想尽量提升销售额,最后的结果是很多客户资质欠佳,回款能力弱,贝因美只好吞下应收账款减值的苦果。

2、存货问题

贝因美存货分为正常商品、残次品和紧急处理品。其中残次品指的是无法销售的商品,而紧急处理品指的是剩余质保期小于产品保质期1/3或1/4的产品。残次品和紧急处理品均全额计提存货跌价准备。

贝因美最初本以为已经计提了足够多的存货跌价准备,但是上市公司董事发现根据公司提供的库存商品期末明细表,只计算紧急处理品的价值就在4530万元-5898万元之间,而贝因美最初一共才计提了4041万元的存货跌价准备是完全说不过去的。

经过董事的努力和审计师的把关,贝因美一次性计提了1.51亿元的存货跌价准备。

3、内控问题

贝因美于2017年1-9月分别向关联方比因美特和妈妈购下单8034.06万元和8776.13万元,不仅超出了经审批的交易额度分别为2184.06万元和2926.13万元,而且存在比实际采购金额多付款的情况。

根据贝因美审计机构天健会计事务所的说法,发生这种情况的原因是贝因美先按照采购额全额付款,之后又取消了部分订单,形成了控股股东控制的关联方对贝因美资金的占用。

除了控股股东关联方占用过上市公司资金外,贝因美的控股股东疑似试图粉饰上市公司报表。

贝因美审计委员会在审计2017Q3报表并通过自查发现,公司收到的库尔勒明辉商贸有限责任公司等16家单位款项共计7163万元与控股股东下属子公司杭州宏盛裕恒实业有限公司划出到16家单位的款项户名与金额正好相同。

贝因美的销售部门将一些客户欠款集中转让给代理商,控股股东则为代理商提供金融支持。

换句话说,贝因美曾试图将自己逾期(超过1年以上)的应收账款变相转移给控股股东来粉饰报表,结果被审计委员会发现。